El Gobierno rebajó la propuesta inicial de Ciudadanos

Publicado por ape, el 17/07/2017

La desgravación difícilmente superará el 10% con la nueva regla objetiva.

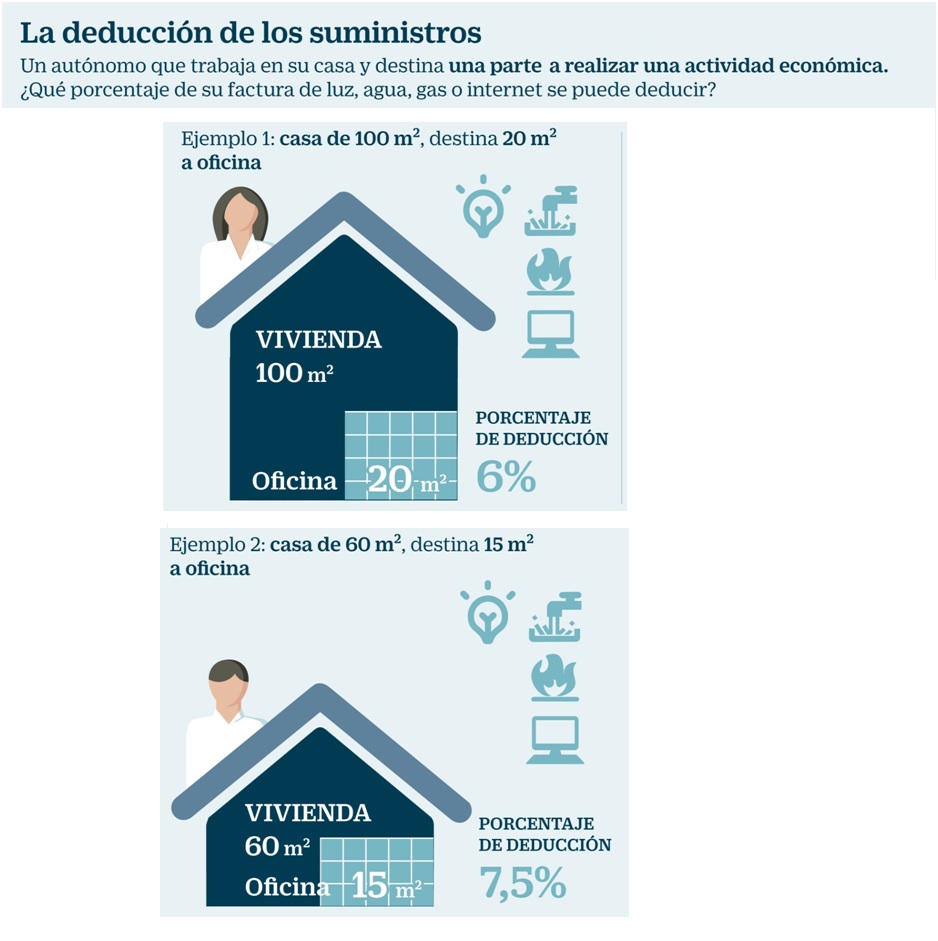

La nuevaley de autónomos aprobada por el Congreso establece una regla objetiva para que el profesional que trabaja en casa pueda deducirse en el IRPF los suministros como luz, gas, agua o internet. En concreto, la legislación establece que será deducible "el resultado de aplicar el 30% a la proporción existente entre los metros cuadrados de la vivienda destinados a la actividad respecto a su superficie total, salvo que se pruebe un porcentaje superior o inferior".En este simulador puede comprobar qué porcentaje puede aplicarse en función de su situación:

En un primer momento, la nueva ley de autónomos contemplaba que el trabajador por cuenta propia que utiliza parta de su casa como oficina o taller pudiera deducirse el 20% de la factura de los suministros como agua, electricidad o internet. Se buscaba así dar salida a diversas sentencias y a una resolución vinculante delTribunal Económico-Administrativo Central (TEAC)que, contraviniendo el criterio seguido por la Agencia Tributaria, establecieron que el trabajador que utiliza una parte de su vivienda habitual como oficina o taller tiene derecho a deducirse parte de los suministros.

Durante la tramitación en el Congreso, en el que intervino directamente el Ministerio de Hacienda, se pulió el borrador inicial que contenía errores conceptuales y también se detalló que la deducción de los suministros sería por “el resultado de aplicar el 30% a la proporción existente entre losmetros cuadrados de la viviendadestinados a la actividad respecto a su superficie total, salvo que se pruebe un porcentaje superior o inferior”. En un primero momento, las formaciones políticas aseguraron que el porcentaje de deducción de los suministros aumentaba así del 20% al 30%. Sin embargo, la norma no dice eso. De hecho, el cambio pactado con Hacienda es restrictivo y limita la deducción de los suministros. En este calculadora puede comprobar qué porcentaje puede aplicarse en función de su situación:

Por ejemplo, un informático que tenga una casa de 100 metros cuadrados y utilice 30 metros cuadrados a oficina podrá desgravarse el 30% de esa proporción. Ello da como resultado una deducción del 9%. En el caso hipotético de que la mitad de una vivienda habitual se utilizara confines económicos, el porcentaje de deducción será del 15%. Y se trata de un supuesto poco común. Con la regla objetiva, es simplemente imposible deducirse el 30% de los suministros como se dijo en un primer momento. La mayor parte de los autónomos que trabajan en casa tendrán derecho a una desgravación inferior al 10% de los suministros.

Aun así, la normativa abre la puerta a que el autónomo pueda deducirse un porcentaje mayor del que refleja laregla objetiva, pero para ello deberá demostrar que tiene tal derecho y ello no siempre es fácil. Deberá buscar medios de prueba que justifiquen que, por la naturaleza de la profesión o por las horas dedicadas o por cualquier otro motivo, el porcentaje de deducción es mayor del que sale al aplicar la fórmula.

A pesar de las limitaciones, la regla objetiva fijada en la ley de autónomos que presentó Ciudadanos en el Congreso y que fue negociada con organizaciones como laAsociación de Trabajadores Autónomos (ATA)clarifica la situación en un ámbito en el que todo era incertidumbre y en el que la Agencia Tributaria ha mantenido hasta ahora una calculada ambigüedad.

Hasta 2015, el criterio de Hacienda era que el autónomo que trabaja en caso podía deducirse los gastos ligados a la titularidad de la vivienda como el pago de la hipoteca, elIBI o la tasa de basurasen el mismo porcentaje que la parte de su vivienda dedicada a una actividad profesional. Este prorrateo, sin embargo, no se contemplaba en el caso de los suministros, donde la Agencia Tributaria indicaba que no era factible determinar qué parte se destinaba a un fin particular y qué parte a un fin profesional.

Una sentencia del Tribunal Superior de Justicia de Madrid rechazó esta tesis de Hacienda y, poco después, en octubre de 2015, el TEAC emitió unaresolución vinculanteque obligaba a la Administración a permitir que parte de los suministros fuera deducible. Sin embargo, no aclaraba cómo hacerlo. “Podría servir un criterio combinado de metros cuadrados con los días laborales de la actividad y las horas en que se ejercite dicha actividad en el inmueble”, señala el TEAC. Si bien la resolución era de obligado cumplimiento para la Administración, la Agencia Tributaria no aclaró qué fórmula de cálculo o medio de prueba podía utilizar el trabajador por cuenta propia para desgravarse los suministros. Dejaba toda la responsabilidad al contribuyente.

La nueva ley de autónomos, que tras su aprobación en el Congreso se tramitará en el Senado, tiene la virtud de clarificar la situación. Gustará más o menos, pero ahora los trabajadores por cuenta propia ya cuentan conuna fórmula a la que acogerse. Si bien la nueva ley no está en vigor, el derecho a deducirse los suministros se aplica desde 2015 y, por lo tanto, los autónomos pueden desgravarse ya luz, agua o internet. Ante la ausencia de ninguna otra fórmula de cálculo, parece razonable que el autónomo que tenga dudas empiece ya a aplicar la regla objetiva incluida en la nueva legislación.